Aktywa ryzykowne korzystają na powrocie optymizmu

- Wróć na stronę główną Bloga

- Latest

Sentyment na rynku poprawił się, nie wpłynęło to jednak istotnie na polskiego złotego, którego charakteryzuje wyjątkowa stabilność. Posiedzenie RPP w tym tygodniu raczej tego nie zmieni – naszym zdaniem jest znacznie za wcześnie na zapowiedzi odwrócenia cyklu podwyżek.

Po niedawnym zwrocie w stronę sektora bankowego uwaga rynku ponownie skoncentruje się na odczytach makroekonomicznych. W związku z nadchodzącymi Świętami Wielkanocnymi nie będzie ich wiele, ważną rolę odegra jednak z pewnością piątkowy (7.04) raport z amerykańskiego rynku pracy (non farm payrolls, NFP). Warto podkreślić, że większość giełd będzie funkcjonować jedynie do czwartku 6.04.

Patrząc nieco szerzej, ciekawa wydaje się reakcja rynku na ogłoszone w weekend ogromne cięcie produkcji ropy przez OPEC+ – choć ceny surowca momentalnie wzrosły, jak dotąd waluty surowcowe odnotowały jedynie skromne wzrosty. Większa aprecjacja wydaje się ograniczana przez obawy związane z wpływem na inflację.

PLN

Umocnienie złotego w relacji do euro w ubiegłym tygodniu było niewielkie (+0,2%), szczególnie w porównaniu z tym notowanym przez forinta węgierskiego (+1,3%) i koronę czeską (+0,9%). Nieduża zmiana w tym kontekście nie jest negatywna, ale stanowi wyraz odporności polskiej waluty – umocnienie wielu innych walut, w tym wyżej wymienionych, to efekt zmniejszających się obaw o sytuację sektora bankowego, które wcześniej uderzały w waluty.

hoć inflacja CPI w marcu spadła, to dane nie są pozytywne. Po pierwsze, spadek ten jest mechaniczny (jest w znacznej mierze wypadkową wysokiej bazy z ubiegłego roku) i nie sugeruje wyhamowania procesów cenowych. Po drugie, spadek ten jest mniejszy od oczekiwanego (16,2% wobec konsensusu ok. 16%). Czekamy na trwałe obniżenie inflacji, w tym szczególnie momentum bazowej dynamiki cen – póki co dane tego nie pokazują.

Przedświąteczny tydzień zapowiada się raczej spokojnie. Za nami jest już publikacja marcowych danych PMI dla przemysłu, która pokazała mało znaczące obsunięcie indeksu do 48,3 pkt z 48,5 pkt w lutym. W dalszej części tygodnia naszą uwagę skoncentrujemy przede wszystkim na posiedzeniu RPP. Jego wynik poznamy w środę 5.04 po południu, z kolei w czwartek skupimy się na konferencji prasowej prezesa Glapińskiego. Kwietniowe posiedzenie raczej nie przyniesie przełomu. Prezes najpewniej pozytywnie będzie wypowiadał się o spadku inflacji, niemniej ciężko oczekiwać zapowiedzi dotyczącej odwrócenia cyklu podwyżek. Polski złoty powinien więc reagować głównie na sygnały z zewnątrz.

EUR

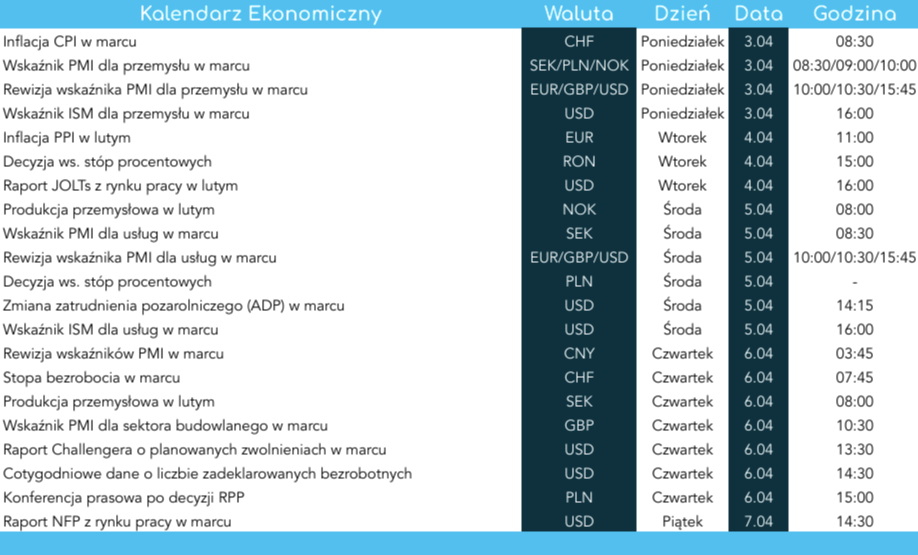

Dane dot. inflacji nie dostarczają Europejskiemu Bankowi Centralnemu powodów do optymizmu. Główna miara inflacji nadal spada, to jednak głównie efekt niższych cen energii, szczególnie gazu, które poruszają się w dół od czasu osiągnięcia szczytu w sierpniu. Znacznie bardziej lepka miara bazowa w marcu osiągnęła kolejny rekord, z kolei miesięczna zmiana tego indeksu wynosiła dwukrotność oczekiwanej. Ta kluczowa miara znajduje się obecnie o mniej więcej 3 pp. powyżej stóp procentowych EBC, co praktycznie gwarantuje kontynuację podwyżek kosztów pieniądza.

Wykres 1: Inflacja w strefie euro (2013 – 2023)

Źródło: Refinitiv Datastream Data: 03.04.2023

Obawy dotyczące sektora bankowego zdają się zanikać, co pozostawia EBC sporo miejsca na nadrabianie dystansu względem Fedu w najbliższych miesiącach. Uważamy, że nadchodzące podwyżki stóp i informacje z Chin sugerujące ożywienie sprawiają, że droga do dalszej aprecjacji euro jest otwarta.

USD

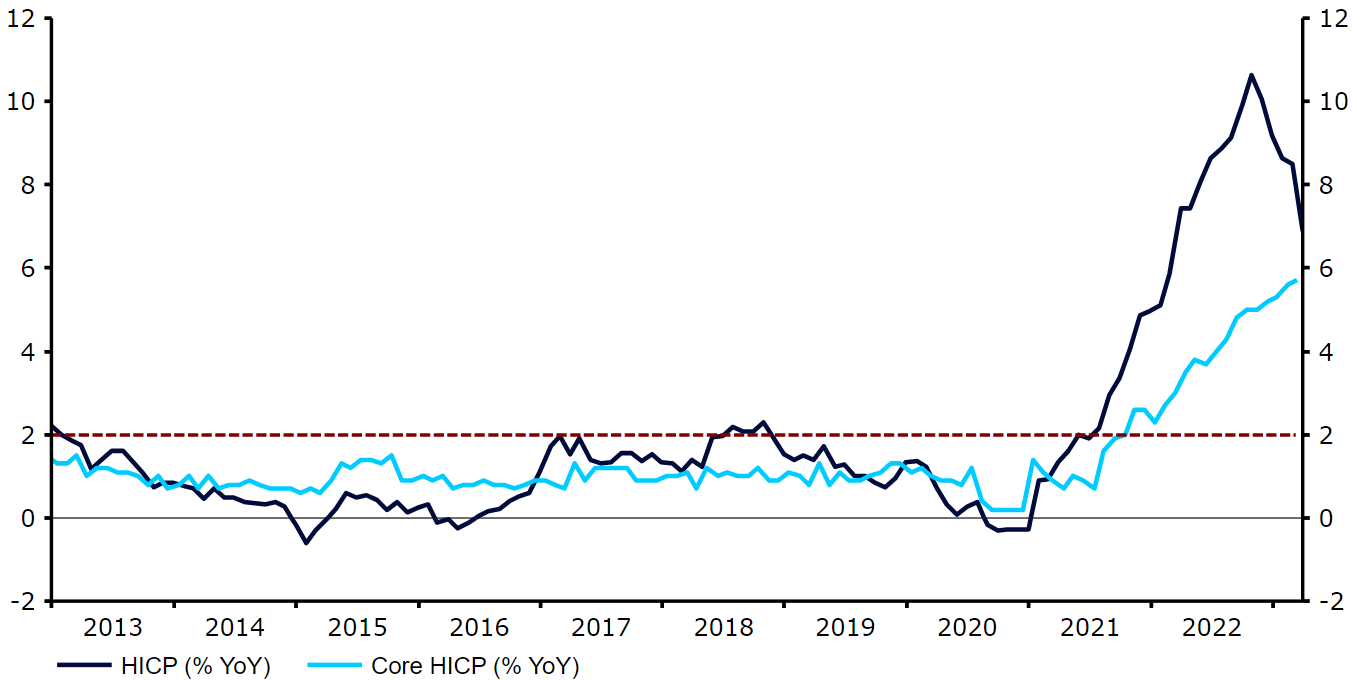

Ubiegły tydzień przyniósł dwie dobre wiadomości z amerykańskiej gospodarki. Silnie odbiły indeksy PMI opisujące aktywność biznesową. Wspiera to przekonanie, że gospodarka jak na razie nie poddaje się obawom związanym z kondycją sektora bankowego kontynuując wzrost przy wciąż bardzo ciasnym rynku pracy. Lutowy raport o inflacji PCE, która jest miarą preferowaną przez Fed, okazał się nieco łagodniejszy niż oczekiwano – główna miara spadła do 5%, najniższego poziomu od września 2021 r.

Wykres 2: Wskaźniki PMI w Stanach Zjednoczonych (2020 – 2023)

Źródło: Refinitiv Datastream Data: 03.04.2023

Dane przyczyniły się do wyraźnych zwyżek na amerykańskim rynku akcji oraz do osłabienia dolara – odwrócił się trend skłaniający do kierowania środków w stronę tzw. bezpiecznych przystani. W tym tygodniu spodziewamy się, że sytuacja będzie podobna – ścieżka najmniejszego oporu dla dolara wiedzie póki co w dół. Dobry piątkowy odczyt NFP z amerykańskiego rynku pracy może przechylić szalę w kierunku finalnej podwyżki o 25 pb. na majowym posiedzeniu Fedu. Uważamy jednak, że musielibyśmy otrzymać wiele danych znacząco przewyższających konsensus (szczególnie tych dot. dynamiki płac), aby rynek był skłonny uwierzyć w kolejne podwyżki po maju.

GBP

Skromna rewizja w górę PKB za IV kwartał była wszystkim, czego potrzebowali inwestorzy, aby pchnąć funta wyżej względem każdej z walut G10 z wyjątkiem dolara kanadyjskiego. Funt jest najlepiej radzącą sobie jak dotąd w 2023 r. walutą, co przypisywać można po części odporności brytyjskich danych makroekonomicznych, izolacji brytyjskiego sektora bankowego od zewnętrznych wstrząsów oraz jastrzębiemu stanowisku przyjętemu przez Bank Anglii (BoE). Prezes BoE Andrew Bailey ostrzegł w zeszłym tygodniu, że ostatnie zawirowania nie powstrzymają najprawdopodobniej dalszego zacieśniania, a kolejna podwyżka o 25 pb. na najbliższym, majowym posiedzeniu wydaje się bardzo prawdopodobna.

Z każdym tygodniem perspektywa recesji coraz bardziej się oddala, a funt, do niedawna niecieszący się sympatią inwestorów, także według wielu miar niedowartościowany, czerpie z tego korzyści. W tym tygodniu nie będziemy mieli do czynienia z wieloma publikacjami mającymi realny potencjał wstrząśnięcia kursem brytyjskiej waluty, spodziewamy się więc, że funt względem pozaeuropejskich walut będzie poruszał się podobnie jak euro.

CHF

W zeszłym tygodniu frank radził sobie gorzej od większości walut G10, był za to bardziej odporny od pozostałych walut safe haven – jena japońskiego oraz dolara amerykańskiego. Dobre dane dot. lutowej sprzedaży detalicznej, która po raz drugi z rzędu odnotowała realny wzrost o 1,1% w ujęciu miesięcznym, są obiecującym sygnałem, mogącym rozwiać nieco obawy o popyt krajowy. Rozczarowały dane dot. nastrojów, co nieco zaciemnia obraz perspektyw szwajcarskiej gospodarki.

Dzisiejszy odczyt inflacji za marzec jest być może najbardziej znaczący. Główna miara spadła silniej od oczekiwań (do 2,9% z 3,4%), wykazując podobny spadek do tego w strefie euro. W przeciwieństwie do wspólnoty walutowej, inflacja bazowa także zaliczyła jednak spadek (z 2,4% do 2,2%). Pojedynczy odczyt raczej nie spowoduje zmiany stanowiska Narodowego Banku Szwajcarii, może jednak wzmocnić argument, że podwyżki stóp po czerwcu nie będą konieczne. W tym tygodniu skoncentrujemy się przede wszystkim na wiadomościach zewnętrznych – to one będą najprawdopodobniej kierować kursem franka w najbliższych dniach.

SEK

Zeszłotygodniowe gorsze od oczekiwań dane gospodarcze w Szwecji przyczyniły się do wyprzedaży korony w stosunku do euro. Niemniej, poprawa apetytu na ryzyko, wspomagana przez łagodzenie obaw o system bankowy, pomogła ograniczyć skalę jej osłabienia.

W ujęciu miesięcznym sprzedaż detaliczna skurczyła się w lutym po raz kolejny, co świadczy o tym, że wyższe stopy procentowe oraz bardzo wysoka inflacja, oddziaływują na konsumpcję. Opublikowany dziś rano indeks PMI dla przemysłu również obrazuje trudności sektora, spadając w marcu do 45,7, co oznacza ósmy z rzędu miesiąc, w którym indeks znajdował się w obszarze kontrakcji. To będzie spokojny tydzień pod względem publikacji makroekonomicznych, dlatego uważamy, że zachowanie korony w dużej mierze zależeć będzie od zmian sentymentu inwestorów względem ryzyka.

NOK

Korona norweska uległa w zeszłym tygodniu deprecjacji w stosunku do euro, odzyskując jednak dziś rano za sprawą komunikatu OPEC część poniesionych strat – para EUR/NOK oscyluje aktualnie ponownie w okolicach 11,30.

Ceny ropy Brent wzrosły dziś o około 5% (największy dzienny wzrost od roku), kontrakty terminowe są zaś obecnie notowane powyżej 85 USD za baryłkę, osiągając najwyższe poziomy od miesiąca, po tym jak OPEC+ ogłosił zaskakujące cięcie produkcji o ponad 1 milion baryłek dziennie. Biorąc pod uwagę zależność kraju od produkcji ropy, może to w najbliższych dniach wzmocnić koronę. Poza tym będzie to raczej spokojny tydzień pod kątem publikacji makroekonomicznych, ruchy waluty będą więc w dużej mierze zależeć od cen surowców energetycznych oraz rynkowego sentymentu.

Wykres 3: Kontrakty futures na ropę naftową Brent ((1 tydzień)

Źródło: Refinitiv Datastream Data: 03.04.2023

CNY

Juan zakończył tydzień z niewielką zmianą względem dolara amerykańskiego, zauważalnie jednak niżej w stosunku do pozostałych walut rynków wschodzących. Ważony handlem indeks CFETS RMB spadł o 0,5% pomimo kilku pozytywnych danych gospodarczych. Zeszłotygodniowe dane NBS PMI pozytywnie zaskoczyły, wskazując na silne ożywienie, szczególnie w sektorze usług – wskaźnik PMI dla sektora nieprodukcyjnego wzrósł do 58,2, najwyższego poziomu od maja 2011 r.

Dziś wskaźnik Caixin PMI dla sektora produkcyjnego, koncentrujący się na mniejszych i zorientowanych na eksport firmach mocno rozczarował, spadając do 50,0, nie wskazując tym samym ani na ekspansję, ani na kurczenie się aktywności w marcu. Choć może nam powiedzieć to więcej o stanie popytu zewnętrznego, potwierdza to nierównomierność ożywienia gospodarczego. Ten tydzień zapowiada się względnie spokojnie. Wielkanoc poprzedzi środowy Festiwal Qingming (Dzień Zamiatania Grobów). W centrum uwagi znajdą się przede wszystkim wiadomości z zewnątrz, na uwadze będziemy mieli jednak czwartkowe Caixin PMI dla usług.

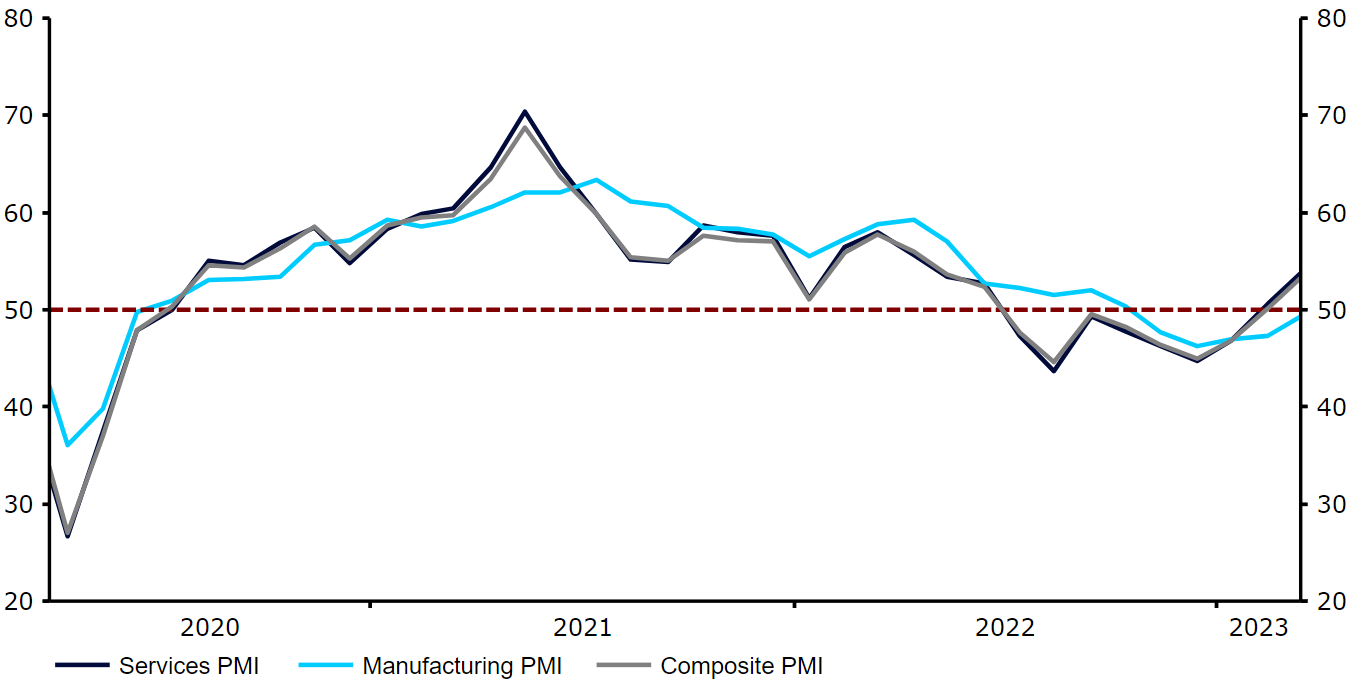

KALENDARZ EKONOMICZNY